こんにちは、あおやんです。今回は住宅ローンの金利についてお話しさせていただきます。

自宅購入の際、自己資金だけで購入する人は少なく、住宅ローンを利用する方がほとんどだと思います。自己使用の不動産でも資産価値について考えた選び方をする必要があります。なぜなら、自宅を売却する際、購入時に組んだ住宅ローンの完済が必須条件となるからです。

住宅ローンを選ぶ際、1番の関心事は金利ではないでしょうか。借入利率によって場合によっては百万円単位で支払額が変わってきます。

金利の安さだけで選ぶのではなく、先々のライフプランを考えた上でご自身に合ったタイプを選びましょう。

目次

金利の種類

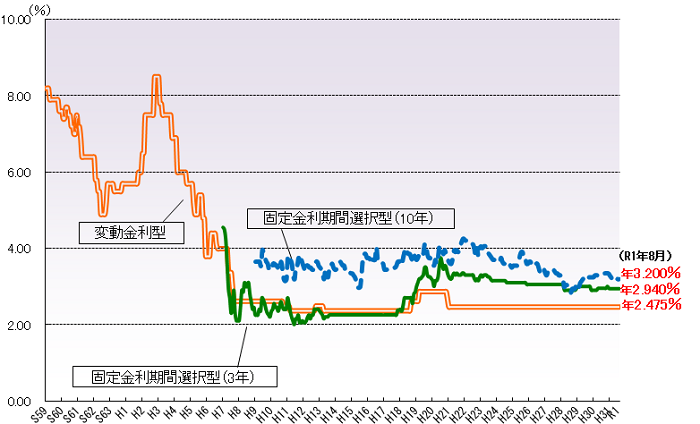

住宅ローン金利には変動金利、固定期間選択型、全期間固定型の3種類があります。

住宅金融支援機構ホームページから

住宅金融支援機構ホームページから

変動金利

その名の通り金利情勢によって変化していきます。6ヶ月ごとの変動金利が多いですが、三菱UFJ銀行のように毎月変動する銀行もあります。

固定期間選択型

一定期間の間固定金利を選択できる方式です。2年、5年、10年、20年など。選べる金利の種類については銀行によってラインナップが変わります(1年固定がある銀行や最長が10年固定までなど)。固定期間中は金利(と返済額)が変わることはありませんが、固定期間が終わった後は再度固定金利選択型の金利を選ぶのか変動金利にするのかの選択になります。再度、固定金利を選ぶにしても選択できるのは金融機関が提示してくる、その時期の景況感に応じた金利からになります。景気の影響を受けた後の金利を選ばないといけないので固定金利という名前でありながら固定期間の終了時には変動金利と同じく金利変動リスクを覚悟しないといけません。

全期間固定型

返済中に金利や返済額が変わらない金利です。住宅金融支援機構のフラット35を利用する人が多いですが、民間でも全期間固定型を扱う金融機関もあります。

変動金利のメリット・デメリット

●メリット

金利が安いこと。2019年8月現在では概ね0.6%くらいで実行される銀行が多そうです。最安値を追いかければ0.4%を下回ることもあるようです。

●デメリット

金利が上昇すること。金利は政策金利に連動して動く事が多いです。政府や日銀の見解、物価指数(普段のお買い物やニュースでも肌で感じると思います)に注意を払う必要があります。

●相性の良い人

・将来世帯収入がアップする見込みのある人

支出が減る見込みのある人

→例えば現在お子さんがいてパートナーが専業主婦(主夫)であったり時間短縮勤務であったりして、いずれお子さんが高学年になったらフルに働ける人。お子さんの学校卒業が見えていて、学費の支払いがなくなる人もいいかもしれません。

逆に景気が右肩上がりではないこのご時世では家計の収入源の方の『年次が上がれば出世するから』をアテにするのはとても危険です。

・金利アップに備えた貯蓄が出来る(出来ている)人

→『現在金利が底である』と一度は耳にしたことがあると思います。底ということはいずれ上がる可能性が高いということです。その時に慌てるのではなく事前に準備をすることが大切です。変動金利が安いからといってローンの支払い後、残った資金を全部使ってしまっては金利上昇時に対応できなくなります。

貯金は毎月いくら貯めるかを決めた後にお給料からまず天引きで貯めていくのがセオリーです。

皆さんのお仕事の状況、家族構成や住宅ローンの規模などに合わせてどのくらいの貯金があるべきかを計画すると良いでしょう。

例を挙げると、4人家族の1ヶ月の生活費平均は37.8万円、年間453.6万円です(住宅費13万円の場合)。

・住み替えを考えていたり短期で売却・ローンの返済を考えている人

→住宅ローンを短期で返すのであれば金利上昇の可能性は減ってきます。

●返済額のシミュレーション(金利上昇含み)

・1,000万円35年金利0.6%で借り入れた場合。(5年毎0.25%上昇)

総支払額12,004,998円(利払い2,004,998円)

・1,000万円35年金利0.6%で借り入れた場合。(2年毎0.25%上昇)

総支払額13,893,551円(利払い3,893,551円)

※総務省統計局の2018年4人世帯(有業者1人)データによる

※こちらにスーモさんの返済額シミュレーションを掲載しておきます。

https://suumo.jp/edit/simulator/loan.html

固定金利(全期間)

●メリット

金利が変動しないこと(先々の支払いが確定できる事)。

●デメリット

金利が高い事。2019年8月現在1.10%〜1.30%前後くらいで実行される事が多いようです。しかしながら変動金利との差が少ないことは注目する点ですね。固定金利はベースになる金利が変動金利とは違ってきています。こちらは市場金利を基本にします。新聞・ニュースで出てくる10年国債の金利をご覧ください。実行(融資)月に金融機関が発表する金利が適用になります。この発表する金利は変動金利よりも景気に敏感に動くので変動金利が上がり始めた頃には固定金利は上がりきっている、その時点から固定金利を選ぶと割高になってしまうといった懸念があります。マーケットの様子を注視しましょう。

●相性のいい人

・前述の変動金利に合う人以外の人です。具体的には返済の計画を立ててしまいたい人。お子さんの進学で家計の固定費増が見込まれる人。完済までの計画を立てたい人。購入物件に長期間住むつもりの人。

変動金利の水準なら住宅ローン払えるけど、固定金利の水準になったら支払いが苦しいと感じる人は、借入額を減らした方が良いでしょう。

●返済額のシミュレーション

1,000万円35年金利1.55%で借り入れた場合。

総支払額12,962,466円(利払い2,962,466円)

住宅金融支援機構のデータ

住宅金融支援機構のデータにて住宅ローンを組んだ人たちの様子を確認してみましょう。(2019年6月28日発表)

https://www.jhf.go.jp/about/research/loan_user.html#data01

・『変動型』の利用割合が6割を超えた。

・固定期間選択型の『当初の金利固定期間』は10年・10年超の合計が8割越え。

・『全期間固定型』では『フラット35』の利用割合が6割。

・変動型の利用割合は『新築建売』が最も多い。

・融資率は変動型・固定期間選択型は90%〜100%、全期間固定型は80%〜90%が最も多い。

・いずれの金利タイプでも返済負担率『15%〜20%』の利用割合が最も多い。

・今後1年間の金利の見通しについては『上昇すると考える人』が減少し『ほとんどかわらないと考える人』が増加。

・住宅ローンを選んだ決め手についてフラット35以外を選んだ人は『金利が低い』が最も多く、フラット35を選んだ人は『返済額を確定しておきたかった』が最も多かった。

ミックスローンって何?

変動金利は安いけど将来の動きが読めないですし、固定金利は先々のプランは立てやすいけど金利は高いし、どっちかに決められない方はミックスローンという借方があります。

●ミックスローンとは

借り入れを二本に分けることです。例えば2,000万円借りるとしたら1,000万円を変動金利で、1,000万円を全期間固定金利でといった形です。この割合は自身のお好みで分けられます(500万円と1,500万円とか)。

●特徴

もし金利が上がってしまった時に借入金全てを変動金利で組んでいれば支払いが上昇してしまうでしょう。金利が下がった場合や変わらなかった場合に借入金全てを固定金利を選んでいたら本来払わなくて良かったはずの高い金利を払い続けるということになります。

変動金利と固定金利を組み合わせることにより上記のそれぞれの各デメリットを分散・軽減できます。

ミックスローンを選ぶデメリットはリスクも減るけどメリットも減ることです。ご自身の金利の先行きの見通しと実際の動きが一致した場合にはミックスにしなかった方が利払いが少なく済むケースがあります。

●諸費用

印紙税も二口分なので金額の配分によっては一口で組むよりは増えるケースがあります。登記費用も増えます。

・三菱UFJ銀行ミックスローン:一般的な有人店舗を構える銀行

https://www.bk.mufg.jp/kariru/jutaku/shinki/yuuguu/mix.html

・じぶん銀行ミックスローン:ネット銀行

https://www.jibunbank.co.jp/products/homeloan/interest/mix/

・住信SBIネット銀行ミックスローン:ARUHIの代理店

https://www.aruhi-corp.co.jp/product/mr_housing_loan_real/

・ソニー銀行(部分固定金利):特徴のあるネット銀行

https://moneykit.net/visitor/hl/hl17.html

あとがき

最後まで読んでいただき、ありがとうございます。

金利については皆さんそれぞれにライフプランや金利感、お仕事の状況が違ってきます。住宅ローンは奥が深〜く、危険がいっぱいですので、冷静な目でしっかり判断していただきたいと思います。

住宅金融支援機構ホームページから

住宅金融支援機構ホームページから